界面新闻记者 |

8月28日,民生加银基金公告,陈洁馨因个人原因离职,不再担任民生加银创新成长的基金经理,由刘霄汉接管该基金。

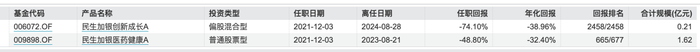

Wind数据显示,陈洁馨历任管理2只基金(仅筛选初始基金)。2023年8月21日,陈洁馨卸任了另一只民生加银医药健康,该基金由基金经理尹涛接管。尹涛接管约一年以来,任职回报-16.07%,超越基准回报为2.23%,现排名同类基金中流。

此前,陈洁馨因业绩垫底已受到市场关注,她历任管理的两只基金亏损幅度均巨大。公开资料显示,陈洁馨有11年证券从业经历。历任东方证券(600958.SH)研究所高级研究员、建信基金研究员。2018年5月,她加入民生加银基金,历任行业研究员、基金经理助理,基金经理。

陈洁馨管理民生加银创新成长混合约三年,基金业绩亏损超70%,排名同类基金倒数第一。陈洁馨自2021年末接管该基金,当季基金规模为0.92亿元,基金最新规模为0.21亿元。

她管理民生加银医药健康约两年,任职回报亏损48.80%,排名同类基金末尾。陈洁馨接管时,该基金当季规模为3.54亿元,最新规模为1.62亿元。

往期季报显示,陈洁馨交易常出现“逢高买入”现象,并且调仓十分频繁。

例如,2023年二季度,天孚通信(300394.SZ)新进为民生加银创新成长第一大重仓,天孚通信当季股价涨至阶段性最高点。2023年三、四季度,天孚通信股价回调。2023年三季度,天孚通信退出民生加银创新成长前十大重仓。2023年年报显示,陈洁馨已清仓天孚通信。2024年一季度,陈洁馨再次买入天孚通信,位列第二大重仓。最新二季报显示,天孚通信再次退出民生加银创新成长前十大重仓。

陈洁馨接管民生加银创新成长以来,完整经历了6个季度,每个季度前十大重仓变动均超过8只个股。根据2023年年报,该基金的换手率为1241%。

据wind换手率指标释义显示,基金换手率算法为“换手率=MAX(报告期买入股票成本总额, 报告期卖出股票收入总额)/AVG(区间内股票市值)”。

有业内人士表示,区间内股票市值一般指基金股票资产的总值,与基金规模相关。6个季度内,该基金规模在1亿元以下。基金规模会影响换手率,小规模基金也易于操作,更多显示出积极调整的风格,换手率较高。

截至8月27日,近三年业绩跌幅超过70%的基金共有15只(仅筛选基金主代码),涉及富安达、同泰、民生加银、金鹰、国投瑞银、东吴基金等多家公募。国投瑞银基金、信达澳亚基金和金鹰基金有至少2只基金亏超70%。

注:标红为管理基金不足一年的基金经理

从成立时间看,仅上银科技驱动双周定期可赎回和国投瑞银产业趋势在2021年成立,上银科技驱动双周定期可赎回成立以来业绩为-70.54%,同项指标中,业绩最低。

规模方面,近三年亏超70%的基金大多数规模较小,甚至有5只迷你基金。国投瑞银基金施成管理的3只基金规模合计超过70亿元,基金长期重仓近三年均在回调的新能源板块。2019年成立的国投瑞银新能源和国投瑞银先进制造成立以来回报为21.14%、44.76%。

信达澳亚基金曾国富两只基金,信澳中小盘和信澳产业升级在近三年也亏超了70%,两只基金成立以来收益仍有32.11%、60.59%。

15只基金中,仅摩根核心精选和上银科技驱动年内亏损在-15%以内,其余基金亏损幅度超20%。

还有部分基金更换基金经理不足一年,例如刘霄汉、王秀、欧阳娟、翟云飞和徐慢。其中,徐慢接管的东吴新经济,此前由丁戈、王瑞管理。丁戈、王瑞历史管理产品收益普遍不佳,丁戈管理的2只产品,任内回报率均在-50%以下。根据东吴基金相关公告,丁戈、王瑞卸任后,转任为研究员职务。

上述业内人士表示,熊市叠加市场轮动加快,考验基金经理投资策略。基金业绩持续下滑,临时更换基金经理,一定程度上反映出投资策略和投研人员培养尚且存在不足。

还没有评论,来说两句吧...